Jednolity Plik Kontrolny funkcjonuje w Polsce już pół dekady, a od jego wprowadzenia otrzymał kilka aktualizacji. Zmieniał się nie tylko sposób oznaczania danych czy wzór dokumentu, ale także przepisy z nim związane. Również te, które określają konsekwencje spowodowane błędnym wypełnieniem JPK. Dowiedz się, na co należy zwrócić szczególną uwagę podczas składania JPK.

Jakie elementy JPK sprawiają problemy polskim podatnikom?

Podatnicy wciąż mają trudności z poprawnym, merytorycznym raportowanych danych. Wynika to z kilku czynników. Wśród najważniejszych warto wymienić zmiany samej struktury, która doczekała się już czterech odsłon.

Z każdą wersją pojawiały się nowe pola do uzupełnienia, a wraz z nimi wątpliwości w zakresie danych, które powinny być uzupełniane w JPK. Ministerstwo Finansów nie ułatwiało życia podatnikom. Odpowiedzi na ich pytania często były niejednoznaczne i rodziły kolejne wątpliwości.

Jako przykład można podać oznaczanie transakcji w mechanizmie podzielonej płatności. Początkowo oznaczaniu podlegały wszystkie transakcje. W wydanych chwilę po wprowadzeniu znacznika „MPP” objaśnieniach, resort finansów poprosił podatników o oznaczanie tylko transakcji podlegających obligatoryjnemu rozliczaniu w tym schemacie. W lipcu 2021 roku całkowicie wycofano się z tego oznaczenia, pozostawiając schemę bez zmian, a w styczniu 2022 roku znacznik zostanie usunięty wraz z jej nową wersją.

Błędy w JPK VAT (V7)

Z biegiem czasu struktura JPK_VAT (obecnie V7), stawała się coraz bardziej skomplikowana. A to w połączeniu z coraz bardziej efektywną weryfikacją plików doprowadziło do wzrostu liczby zapytań urzędów skarbowych o potencjalne niezgodności w raportowanych danych. Liczba wychwytywanych przez fiskusa błędów merytorycznych w JPK stale rośnie.

Okazuje się, że ponad połowa podatników raportujących JPK_V7 jest przekonana, że jeżeli plik można poprawnie dostarczyć na bramkę MF, to nie zawiera on błędów. Nic bardziej mylnego! Przy wysyłce pliku weryfikowana jest tylko i wyłącznie poprawność semantyczna, czyli zgodność ze standardem schematu zawartości pliku np. wypełnienie obligatoryjnych pól, format danych, zakresy dat itp. Bramka nie zweryfikuje, na przykład, czy NIP kontrahenta jest poprawny i czy dostawca jest czynnym podatnikiem VAT.

Na co trzeba uważać wypełniając Jednolity Plik Kontrolny?

Błędy w JPK powodują różne konsekwencje. Urząd skarbowy inaczej patrzy na błąd w nazwie, a inaczej na niepoprawnie podany NIP kontrahenta. W tym miejscu warto przypomnieć, że organ podatkowy dysponuje sankcją w postaci kary pieniężnej w wysokości 500 złotych za każdy błąd w JPK, który uniemożliwia przeprowadzenie weryfikacji prawidłowości transakcji. Przepis można interpretować różnie, natomiast błędy popełniane w niektórych polach mogą narazić nas bardziej na ryzyko sankcji.

NIP kontrahenta

Pole do wpisania NIP kontrahenta występuje zarówno po stronie sprzedaży, jak i zakupów. Błąd w podanym NIP uniemożliwia poprawną weryfikację danych kontrahenta lub statusu podatnika, ponieważ sprawdzenie kontrahenta pod kątem rejestracji na VAT przez bramkę Ministerstwa Finansów opiera się na NIP podatnika. Jest to zatem pole, na które trzeba zwrócić szczególną uwagę.

Weryfikacja statusu podatników krajowych i UE

Prawo do obniżenia podatku należnego o podatek naliczony przysługuje wyłączenie czynnym podatnikom VAT. Status podatnika może ulec zmianie nawet bez jego wiedzy, a urzędy nie mają obowiązku informowania podatników o zmianie statusu.

Wykazywanie transakcji dokonywanych z niezarejestrowanymi podatnikami może narazić nas na sankcje związane z zaniżeniem zobowiązania podatkowego poprzez zawyżenie podatku naliczonego. Z kolei brak rejestracji na VAT w obszarze Unii Europejskiej powoduje między innymi brak możliwości wykazania transakcji jako WDT i tym samym zastosowanie stawki 0%.

Poprawne wykazywanie dat sprzedaży w JPK

Wielu podatników popełnia błędy w datach. Urzędy skarbowe w bardzo prosty sposób mogą zakwestionować prawidłowość momentu ujęcia transakcji na podstawie tych danych. W praktyce doradcy podatkowi spotykają się z wieloma przypadkami raportowania transakcji, w których data sprzedaży i wystawienia faktury nie pokrywa się z okresem ewidencji. Jest to najczęściej związane z nieprawidłową datą ujętą w JPK.

Odliczanie VAT naliczonego w prawidłowym okresie

W ewidencji zakupów JPK wykazuje się datę zakupu (de facto datę wystawienia dokumentu) oraz datę wpływu. Ta druga określa najwcześniejszy moment ujęcia faktury zakupowej, czyli skorzystanie z prawa do odliczenia VAT. Pole tej daty w JPK jest opcjonalne. Zgodnie z jego opisem w strukturze, datę wpływu podaje się, jeżeli różni się od daty zakupu. W dużej liczbie składanych JPK zaobserwować można brak tej daty dla wielu transakcji.

W domyśle są to przypadki, gdy pokrywa się ona z datą zakupu. Żeby to zweryfikować, należy jednak odszukać dokument w systemie źródłowym. Co więcej, przepisy nie przewidują wyjątku od podawania tej daty w ewidencji. W związku z tym doradcy podatkowi rekomendują podawanie tej daty w każdym przypadku. Pozwala to na bardziej precyzyjną analizę danych i minimalizację ryzyka przedwczesnego lub zbyt późnego ujęcia dokumentu zakupowego.

Wielokrotne odliczenie VAT z tej samej faktury

Organy podatkowe dysponują narzędziem, które skanuje ewidencje zakupów w poszukiwaniu wielokrotnie ujętych faktur. Może się zdarzyć, że wiersze występują z tymi samymi danymi ze względu na ucięcie zbyt długiego ciągu znaków przez system generujący JPK z systemu ERP. Taki przypadek naraża nas na częste pisma z urzędu skarbowego wzywające do złożenia stosownych wyjaśnień.

Zdarza się jednak, że faktury rzeczywiście ujmowane są wielokrotnie w jednym lub różnych okresach rozliczeniowych. W konsekwencji powoduje to zaniżenie zobowiązania podatkowego i powstanie odsetek od zaległości podatkowych.

Jak sprawdzić plik JPK przed wysłaniem?

Pamiętaj, że im więcej błędów popełnisz w JPK, tym większe mamy ryzyko na kontroli z urzędu skarbowego. Z każdą wykrytą nieprawidłowością zwiększa się tzw. rating (ocena), na podstawie którego organ wybiera podmioty do szczegółowego audytu. To właśnie dlatego w ostatnim czasie wzrosło zainteresowanie podatników narzędziami do automatycznej weryfikacji JPK.

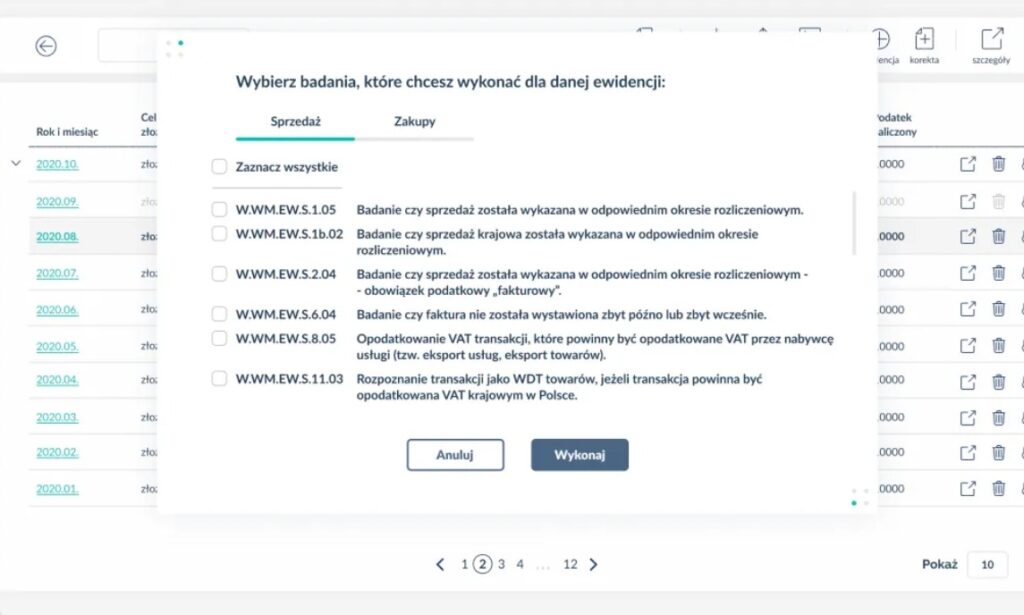

Jednym z takich narzędzi jest Cloud Tax. Narzędzie, poza analizą techniczną pliku, wykonuje prawie 50 analiz merytorycznych w kontekście poprawnej deklaracji VAT. Aplikacja wspiera między innymi badanie kontrahentów pod względem rejestracji na VAT i VAT-UE, proste i błyskawiczne generowanie informacji podsumowujących, automatyczną naprawę danych czy też weryfikację rachunków bankowych na białej liście.

Artykuł powstał we współpracy z Rafałem Kacprowskim, Doradcą podatkowym w TAX INSIGHT.