Pliki JPK funkcjonują od kilku lat, jednak ich poprawne wypełnienie potrafi przysporzyć kłopotów nie tylko małym przedsiębiorcom, ale także wielkim spółkom. Sprawdź, co jest powodem kar w JPK i jak zadbać o poprawność dokumentu jednocześnie oszczędzając czas.

Czym jest i do czego służy Jednolity Plik Kontrolny?

JPK VAT funkcjonuje w Polsce już od kilku lat. W teorii, celem jego wprowadzenia jest ułatwienie organom skarbowym dostępności do danych transakcyjnych podatników VAT, a co za tym idzie, usprawnienie kontroli podatkowych i identyfikacja niezgodności w raportowaniu podatków. W szerszej perspektywie, JPK ma uszczelnić system podatkowy i zwiększyć wpływy do Skarbu Państwa. Plik miał też ułatwić życie podatników. W praktyce, nowy system raportowania danych podatkowych sprawił przedsiębiorcom dużo problemów.

Już na samym początku wdrożenia JPK pojawiło się mnóstwo problemów interpretacyjnych. Przedsiębiorcy nie byli pewni, jaki zakres danych i jakie transakcje powinny podlegać raportowaniu. JPK VAT doczekał się 3 wersji. Każda z nich rodziła nowe wątpliwości a w październiku ubiegłego roku premierę miała nowa, czwarta wersja struktury JPK.

Co zmieniło się w nowym pliku JPK z VAT-7?

Tym razem, JPK_VAT połączono z deklaracją VAT-7. Dodatkowo, plik został rozbudowany o dane, które dotychczas nie podlegały raportowaniu. Wprowadzono m.in. znaczniki GTU (grupa towarowo-usługowa). Wybrane transakcje należy oznaczać odpowiednim znacznikiem przypisanym do jednej z trzynastu grup towarów i usług, co do dzisiaj sprawia podatnikom dużo problemów, a to nie wszystko.

Z nowości wymienić można wymóg oznaczania transakcji z podmiotami powiązanymi, czy też podlegających pod mechanizm podzielonej płatności. Co prawda, Ministerstwo Finansów, od czasu do czasu, publikuje objaśnienia, które mają ułatwić podatnikom wywiązanie się z obowiązków raportowania JPK, jednak czasami zamiast je rozwiać, wprowadzają one dodatkowe wątpliwości.

Za co można dostać karę w JPK?

Przygotowanie prawidłowego merytorycznie i technicznie pliku JPK nie jest łatwe. Z przebadanych przez kancelarię GWW, za pomocą narzędzia CloudTax, setek plików JPK wynika, że nawet największe Spółki na rynku i najlepiej zorganizowani przedsiębiorcy popełniają błędy w raportowaniu. Niestety błędy mogą wiązać się z szeregiem sankcji.

Ministerstwo Finansów grozi, że za każdy błąd uniemożliwiający przeprowadzenie weryfikacji poprawności transakcji podatnik może zapłacić 500 zł. W największych plikach JPK wykazuje się nawet powyżej miliona transakcji więc skala jest ogromna. To nie wszystko, od 1 października 2020 r., przesłanie błędnych danych może wiązać się z odpowiedzialnością z Kodeksu Karno-Skarbowego.

Jak zadbać o poprawność JPK i uniknąć kary?

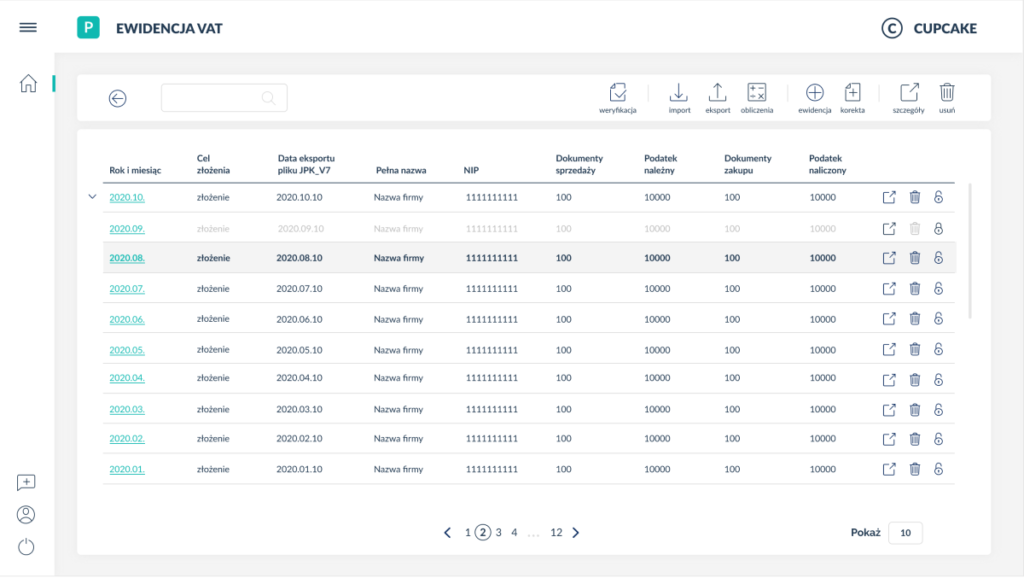

Na szczęście nie ma obecnie potrzeby dokonywania ręcznej weryfikacji każdej raportowanej w JPK pozycji. Na rynku dostępne są aplikacje, które zweryfikują dokumenty za ciebie. Jedną z nich jest CloudTax. Jest to narzędzie opracowane przez specjalistów z kancelarii GWW, przeprowadzające ponad 40 badań merytorycznych, opartych o kilkaset algorytmów, które minimalizują ryzyko wysłania błędnego pliku JPK. Przebadanie kilku tysięcy transakcji zajmuje zaledwie kilkadziesiąt sekund.

Aplikacja wzbogacana jest i rozwijana o kolejne, zaawansowane technologie, które mają na celu zapewnienie maksymalnej ochrony. Pliki JPK VAT badane są nie tylko pod kątem formalnym i merytorycznym, ale również pod względem wystąpienia oszustw podatkowych (m.in. sprawdzenie każdego kontrahenta z JPK w wykazie podatników VAT – tzw. białej liście). Stosowanie automatycznej analizy danych raportowanych w plikach JPK VAT nie tylko minimalizuje ryzyko przesłania nieprawidłowych, czy też niespójnych danych, ale także oszczędza czas i pozwala uniknąć kar finansowych.